EBC环球焦点|黄金背靠富豪阶层 下半年仍可期

周三(7月31日)黄金在2400美元上方企稳,投资者对于美联储在本周决议上给出强烈降息暗示仍然感到十分乐观。

美国岗位空缺数量在6月略微下降,并且5月数据略微上调,表明劳动市场的韧性在对经济形成支撑作用。

世界黄金协会表示,印度黄金需求第二季度同比下降5%,然而考虑到进口税大幅削减有望带动本地售价下行,下半年预计下半年消费会回暖。

与此同时,富裕人群对于美国政府债务水平的担忧可能促成需求连续第二个季度创新高,该群体在二季度的购买量相同于去年同期的近5倍。

在连续2年遭遇抛售之后,黄金ETF在6月和7月实现连续5周流入。不仅如此,全球央行净买入上半年刷新历史纪录。

国会预算办公室预测,美国债务会在2029年会超过二战时期的水平——GDP的106%。很明显,如此财政状况处于不可持续的道路上。

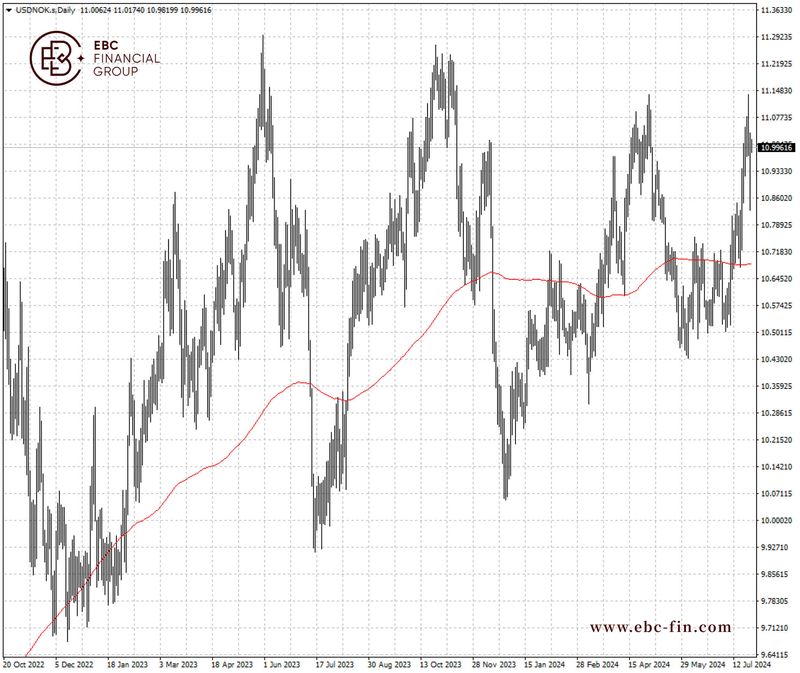

黄金价格处于50日移动均线上方,该位置自从月初以来限制了下行幅度。在美联储决议前,很难有太大价格波动,因此显著偏离2400可能带来反向交易机会。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。